« Il y a des marchés porteurs qui donnent envie à certains entrepreneurs de venir bousculer ~30 années de sensation de Triumvirat sur les technos Digital achat et finance ». Toute vraisemblance avec des prises de paroles récentes d’éditeurs P2P serait purement fortuite.

Le marché mondial du P2P représentait 6,7 milliards de dollars en 2022 et devrait atteindre 13,8 milliards en 2027, laissant ainsi la place à un déferlement de nouvelles fintechs. Comment expliquer l’arrivée de ces éditeurs qui viennent secouer le marché traditionnellement dominé par des ERP installés (SAP, Oracle, Dynamics, Sage…), des pure player P2R (Ivalua, Coupa, Jaggaer, Ariba…) et des pure player I2P (Basware, Itesoft, Esker…) dont ils jugent l’expérience utilisateur « d’un autre siècle » ?

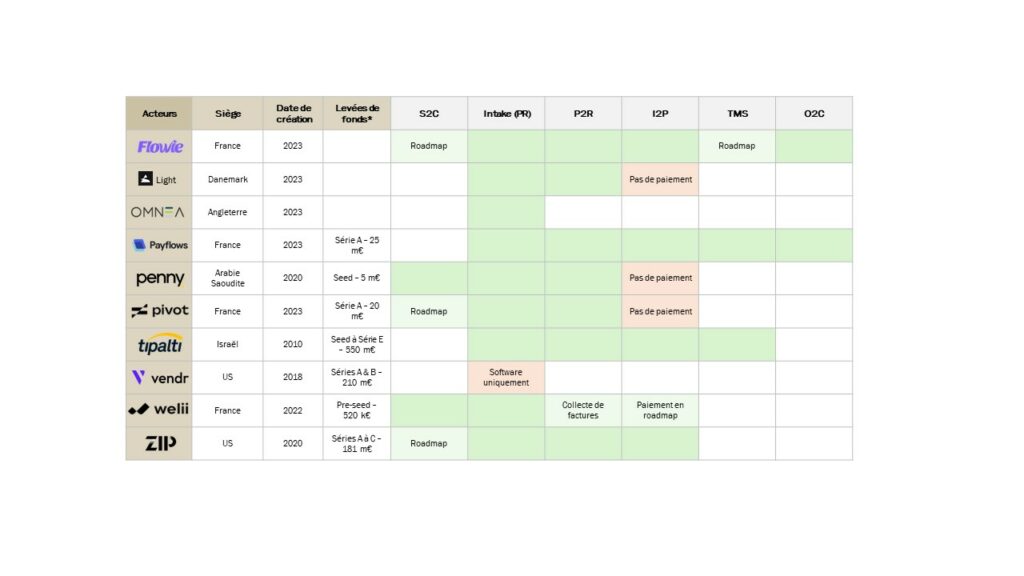

Mais de qui parlons nous exactement ? Mapping de la génération des « jeunes perturbateurs » : Acteurs & positionnement

*Informations multisources (rdv éditeurs, soutenances, veilles internet)

Un story telling bien travaillé à dominante (pour certains) « éditeur traditionnel bashing » qui pointe les limites de ceux qui ont ouverts la voie hier

L’accusation viendrait être incarnée par une LongList d’irritants jugés, en 2024, incompatibles avec les figures imposées que doivent proposer les solution Digital dignes de ce nom ! Extrait :

- Des intégrations très longues en planning / charges et trop douloureuses à porter pour le Mid cap / ETI. (Actualité de Birmingham sur une faillite annoncée pas entièrement étrangère à la multiplication par 5 du coût de l’ERP)

- Des intégrateurs moins experts qu’ils n’y paraissent et qui profitent des rallonges de planning

- Un coût d’utilisation prohibitif sur les licences

- Des outils rigides qui ont du mal à faire leur mue fonctionnelle et ergonomique (un héritage de modules et de codes difficilement conciliable avec un appel du marché à sortir un Greenfield complet)

- Un taux d’adoption faible malgré des programmes de change Management qui finissent par coûter aussi chers que le set-up (sessions de training, key user, supplier onboarding, gaming approach…)

Product Market Fit…alors que prétendent nous offrir ces jeunes prodiges ?

En revisitant l’expérience utilisateur avec un design épuré et moderne et une intégration aux outils collaboratifs (Slack, Teams…) les nouveaux SI achats assurent aux services achats et financiers un taux d’adoption utilisateur plus élevé. L’impact ? Une meilleure visibilité sur les engagements de dépenses faits en amont (fini les demandes d’achats pour réguler une facture) et donc une réelle appréciation sur l’impact P&L et un coût de process P2P optimisé !

En s’intégrant nativement et profondément au reste des outils et notamment ERP, ils évitent au maximum le développement spécifique et proposent une intégration 2 à 3 fois plus courte que les éditeurs historiques.

L’acheteur est challengé sur son propre terrain de jeu…une approche / gain TCO promise : Un coût complet d’implémentation qui baisse drastiquement : Des licences moins onéreuses, un modèle économique basé sur un nombre d’utilisateurs illimités, une autonomie du client pour modifier les workflows (l’intégration longue est remplacée par un paramétrage personnalisé, facile et autoporteur…notamment les règles sur les demandes d’achats sous forme de questions guidées).

En utilisant l’intelligence artificielle et un traitement profond des données, l’expérience comptable est-elle aussi simplifiée : centre de coût automatisé, notion de quantités uniquement sur certaines catégories, mapping fournisseur à un code comptable….

Une Marketplace de connections natives à d’autres techno. qui s’étoffe continuellement…

…Alors belles promesses ou les futurs Nadal du P2P ?

Nous pouvons penser qu’une partie des différenciateurs des nouveaux éditeurs, affiche un raisonnement légitime et des réponses réelles. Toutefois, dire que « le jeune Dupont » écrase « l’actuel Jacques » serait trop binaire, trop facile, bien dangereux et surement aussi bien déplacé car la sagesse impose de prendre en compte le contexte & les besoins clients. Un raisonnement « non-marketing » et basé sur des cas d’usages client précis, permettra de juger dans les faits, du bénéfice réel.

Prenons par exemple deux contextes clients P2P différents :

Client 1 : Mid market |500 users | maturité faible de la politique achat | 80% de dépenses basés sur du service | peu de contrats négociés et aucun catalogue |buying channel complexe | sponsor fort de la finance uniquement…

Client 2 : Mid market |500 users | maturité forte de la politique achat | 50% de dépenses basés sur des prix négociés | Volume d’achats assurés par des catalogues hébergés | buying channel complexes | sponsor fort de la finance & des achats | Liaisons souhaitées entre le S2C et le P2P (SRM, Rfx…)…

Dans un cas, la comparaison est facile, dans l’autre, nous pouvons au moins prétendre qu’elle est plus complexe !

…Un premier avis PeersGroup en 3 axes d’analyse (il faut bien être force de conseil après tout !)

Axe 1 | L’approche financière : Il est clair que les coûts sont très en dessous des Majors, autant sur la phase de Build (Multiples de dizaines de jours) que sur les licences. Notre côté « avocat du diable » rappellera à notre lecteur que rentrer sur un marché mature nécessite d’être très agressif. Rdv dans 3 ans pour vérifier si les prix seront maintenus une fois le payroll et les marges cibles installées…(nous l’espérons)

Axe 2 | L’expérience utilisateur : Partir from scratch permet d’intégrer nativement le meilleur des mondes (UX, connexions avec les outils de com. internes…). Sur ce point, et pour avoir beaucoup navigué sur ces nouveaux outils, nous confirmons que l’effort d’onboarding des utilisateurs non récurrents est grandement facilité puisque les codes utilisés sont ceux du B2C et qu’une partie du transactionnel est déplacée directement dans les Teams / Slack…pour lancer les DA / commandes et gérer les différents workflows. L’avocat du diable aimerait vérifier que cette expérience utilisateur ne viendra pas être percutée par les contraintes liées à l’héritage du produit à sa base et l’accumulation des nouvelles fonctionnalités avec le temps. Il arrive que l’histoire se répète…

Axe 3 | L’agilité du paramétrage : Sur ce point…point d’ambigüité car ces technos. « cassent le game » avec une nouvelle approche en rupture totale avec les éditeurs Majors. Là où ces derniers affichent un parti pris dans la modélisation des séquences avec un coremodel d’une élasticité discutable…les nouvelles Technos. proposent un ensemble de composants que le client peut façonner sans limite. Pour reprendre l’exemple fragile & trop-utilisé de la voiture, là où les uns proposent un véhicule assemblé à 90% avec un jeu de variations limitées, les autres proposent une marketplace de pièces détachées pour designer sa voiture comme bon nous semble, avec un set proposé de pre-config. (le client concentre de fait, le temps du projet sur l’adaptation de ses process, sans contrainte technique). La maturité des process client sera un des juges de paix entre ces deux alternatives…

Découvrez très prochainement notre retour d’expérience sur l’implémentation d’un de ces éditeurs dans une scale-up de la French tech !